时代天韵(售楼处)首页网站-时代天韵营销中心-时代天韵欢迎您-楼盘详情-最新价格-户型图-容积率@最新售楼处

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

总栋数:16栋

总户数:3534户

占地面积:约10万㎡

建筑面积:约56万㎡

容积率:3.84

绿化率:35%

车位总数:4194,车位比1:1.21

物业公司:时代物业

物业费:3.2元/㎡·月

地铁交通方面,虽然距离最近的地铁站香雪站大约有3.8公里,步行不太现实,但小区门口就有黄埔有轨电车2号线开源大道东站,业主可以乘坐有轨电车前往香雪站换乘地铁6号线,无需环线即可直达天河、海珠、越秀等地。

还有规划中的6号线东延段和23号线,也将在附近的植树公园站交汇,进一步提升了该地区的交通便利性。

此外,项目周边有三纵五横环城高速路网,自驾出行也十分便捷,能够快速抵达城市的各个重要区域。

教育方面,时代天韵拥有全龄教育,不但配建18班幼儿园(由黄埔教育集团承办,2024年9月已开学),还有36班省级名校——东荟花园小学(已开学)

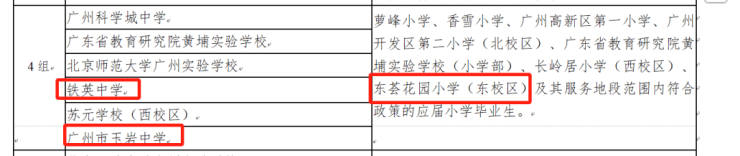

时代天韵所属的萝岗街道对口中学是第四组,有广州重点中学——玉岩中学、苏元中学、科学城中学、铁英中学、省教育研究院黄埔实验学校(初中部)、北京师范大学广州实验学校(初中部)等。

周边还有黄埔图书馆,宝能演艺中心等等

家门口约8万㎡高端商业体(规划),规划社区少年宫、趣乐部、泳池会所等高端配套第四部分的正文内容从这里开始。另外享约300万方醇熟商圈,超40万方的锐丰中心、萝岗奥园广场及飞晟汇等10大商业体环绕,萝岗万达广场、高德汇购物广场、绿地中央广场等均已开业,繁华举步可达。

小区周边自然环境优美,背靠 3000 亩大后花园,有香雪公园等5 大生态公园环绕,为居民提供了丰富的自然景观和清新的空气。

社区内部,园林景观设计精致,层层铺展,仿佛将一座大花园融入其中。小区的绿化率达到 35%,绿树成荫,花草繁盛,营造出宁静、舒适的居住氛围。

在这里,可以在闲暇时光漫步于花园小径,享受阳光和新鲜空气,感受大自然的美好。

无论是清晨的第一缕阳光,还是傍晚的夕阳余晖,都能在这优美的环境中得到完美的呈现,让诗意栖居不再是梦想,而是实实在在的生活场景。

医疗资源:区域内有三甲省第二中医院黄埔院区、三甲中山大学第三附属医院岭南医院、三甲省人民医院黄埔院区(规划),高精尖医疗体系,为业主健康,全方位保驾护航。

2023年-2024年累计交付1800户,业主满意度近100%。实景呈现,所见即所得。

最新推的建面约92-125㎡全新产品迭代 超维人文臻作。早期还有88㎡的少量现房尾货,价格很笋,需要详细了解的下方扫码添加我微信详细沟通!

建面约92㎡三房两卫,舒居优选·阳光生活空间

建面约125㎡四房两卫,改善优选·圈层品质之选

建面约88㎡看山景,现房!!!

免责声明:部分信息来源于网络,如果侵权,请联系400-823-9396及时删除

✅本项目暂不接受临时到访,过来参观样板房请记得提前来电预约!

①旭辉集团披露,公司7笔境内债整体重组方案获债券持有人会议表决通过,涉及金额合计约100.6亿元; ②旭辉境内债完成重组之际,多家房企债务重组也有了新进展; ③“近期房企债务重组取得积极成果,有利于市场加速出清、推动市场筑底企稳。”

财联社9月15日讯(记者 王海春)又一家房企债务重组,取得重大成果。

9月15日下午,旭辉集团披露,公司7笔境内债整体重组方案获债券持有人会议表决通过,涉及金额合计约100.6亿元。

“自今年5月公布境内债重组框架以来,公司一直积极主动与投资人沟通,寻求投资人理解与支持。”旭辉集团方面表示。

公开资料显示,旭辉今年5月23日公布境内债券重组框架,该公司之后在7月8日发布了优化后的重组方案,将现金兑付比例提升至20%、以资抵债兑付率提高至40%、提高定增股票上限至10.2亿股,缩短留债展期时间至7-8年

业内人士认为,旭辉百亿境内债务重组方案终获通过,体现了投资人对其恢复经营、谋求未来长期发展的信心。

旭辉集团方面介绍,接下来,公司将根据债券持有人会议议案的约定,快速落地相关后续工作,安排债券持有人就其持有的债券在重组方案选项中进行选择及分配。

“市场仍处于筑底期,行业也正在经历深刻转型。未来,旭辉将严格按照重组方案履行企业责任,积极兑现承诺。”旭辉控股CFO杨欣称。

旭辉境内债完成重组之际,多家房企债务重组也有了新进展。

这其中,佳兆业集团(01638.HK)9月15日宣布,其境外债务重组取得关键性进展。通过债务展期、债转股、资产处置等方式,佳兆业对原有债务结构进行系统性优化,重组方案已生效。该公司称,债务重组方案预计将削债约86亿美元债务,债务期限平均展期5年,其在2027年底前无刚性还本压力。

而在9月10日,富力地产(02777.HK)发布了境内债重组方案,方案涉及六笔境内债券,未偿还债券本金余额约122.05亿元。按重组方案,该公司将向债权人提供现金购回、以物抵债、应收账款信托份额抵债等6个选项,最长展期至2035年。

在此之前,龙光境内债以及世茂、禹洲等房企境外债重组,先后获通过。

龙光控股7月9日披露,公司境内债券重组已完成投票,涉及的21笔公司债券及资产支持证券重组议案均获得投资人表决通过,涉及本金余额合计219.6亿元。世茂集团(00813.HK)于7月21日宣布,公司完成经香港高等法院批准的协议安排程序,约115亿美元境外债务重组生效,境外债务重组总债权金额约144亿美元。禹洲集团(01628.HK)则在8月31日发布公告,公司境外债务重组各项条件已获满足,并正式生效,本次境外债务重组涉及总债权金额约66.8亿美元,涵盖美元票据、永续证券及银团贷款等类型境外债务。

据亿翰智库监测数据,2025年上半年,房企负债规模普遍下降,与2024年同期相比,负债规模下降的企业数量有87家。这其中,碧桂园、万科A和融创中国债务降幅较大,较2024年6月末的负债规模降幅均超过10%。另据中指院数据,截至2025年8月,20家出险房企债务重组、重整获批,化债总规模超过12000亿元人民币。

中指院企业研究总监刘水告诉记者,近期房企债务重组取得积极成果,有利于市场加速出清、推动市场筑底企稳,这可以从市场、宏观、债权人态度转变,以及企业推动等方面找到原因。在市场层面,当前房企现金回流仍面临一定压力,房企持有的资产价值回落,其可用于抵债的优质资产减少,使得单纯的资产处置等方式难以解决债务问题,从而加速了债务重组的需求。

其表示,在宏观层面,监管部门推动积极稳妥化解房地产风险,3月份政府工作报告指出,要发挥房地产融资协调机制作用,继续做好保交房工作,这些措施有效防范了房企债务违约风险。同时,去库存政策加速落地,优化存量商品房收购政策,以及专项债收储存量土地政策持续落地,为出险房企盘活资产提供了动力。

“值得一提的是,在当前市场形势下,债权人态度发生了转变。市场调整时间较长,债权人意识到房企债务偿还难度较大,相较于破产清算和资产持续贬值,更倾向于接受重组方案,以提高债务清偿率。而部分债权人在出险房企债务不断换手后持有成本较低,如果重组方案的现金回收价值更具吸引力,他们更愿意接受重组。”刘水称。

另外,在企业重组方案层面,亿翰智库研究研究总经理于小雨指出,考虑到一些企业现金流承压,加之资产价值缩水或已处于抵押、质押状态,因调整而带来的资产被动减值让房企在债务重组选择“削债”,这成为房企当前阶段化解债务问题一种重要方式。

刘水也认为,从债务重组房看,债转股和削债成为主流,它能够实现公司债务规模降低,整体偿债压力得以延后,债转股还同步增加净资产,有利于修复公司资产负债表,为公司经营基本面好转创造条件。

“考虑到长周期内新房市场规模回落,短期内市场仍在调整,资产减值压力犹在,仅延长还款期限,可能面临再次逾期和二次展期的问题,并不能够彻底解决债务危机。因此,削减债务规模可能使得房企改善资产负债表、改善信用表现、提振投资者信心,让房企轻装上阵,增强可持续发展潜力,在发展中寻找解决债务危机的办法,从而促进债权回收,保护债权人、投资人利益。”刘水补充道。

于小雨认为,预计未来一段时间,企业将继续缓解流动性压力,注重债务去化及结构优化,提升偿债能力和抗风险能力,以推动企业走向更加稳健的发展轨道。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。